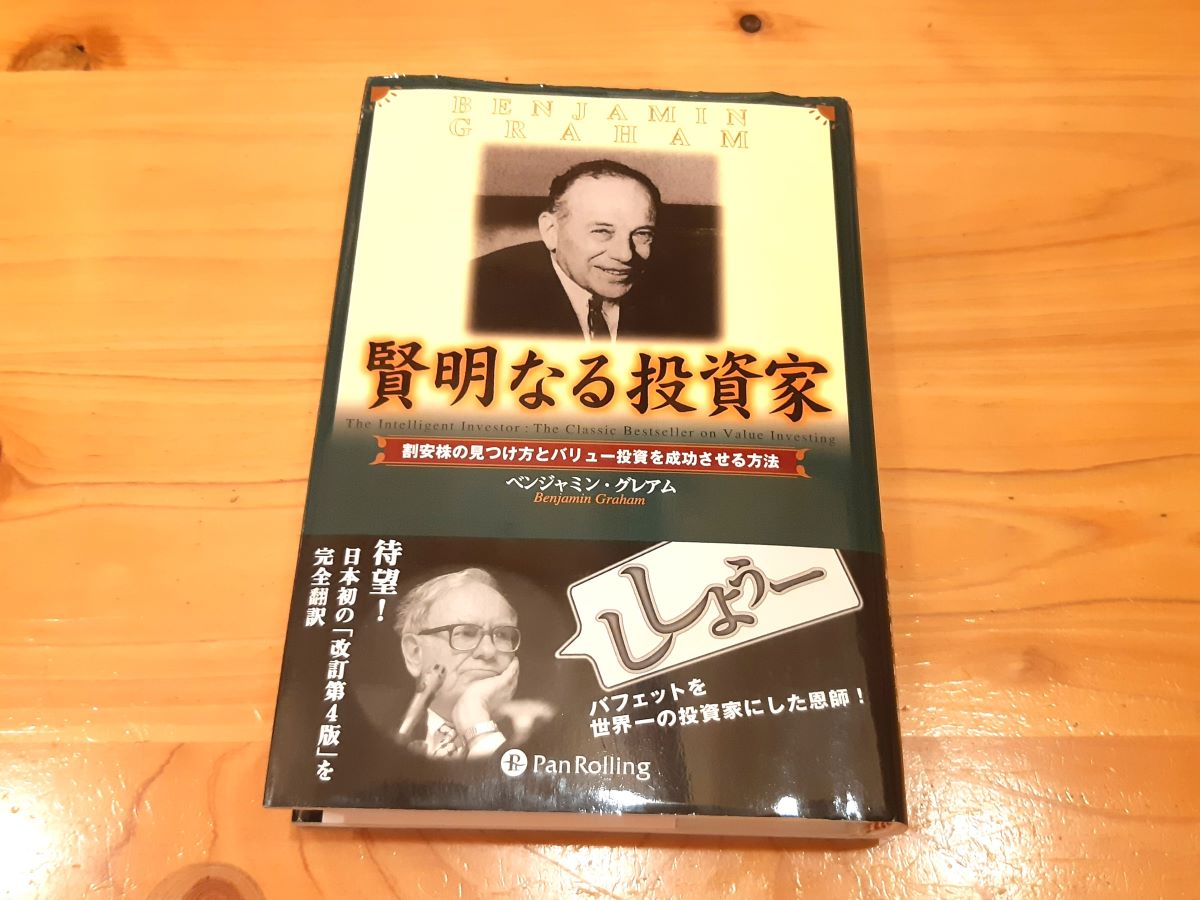

『賢明なる投資家』簡単解説

『賢明なる投資家』は、「”バリュー投資の始祖”と評される投資家のベンジャミン・グレアムが、一般向けにバリュー投資の考え方を解説した本」です。

バリュー投資とは、「実際の価値よりも株価が一時的に過小評価されている銘柄を見つけ、投資する手法」を指します。

世界で最も有名な投資家の一人であるウォーレン・バフェットもグレアムの弟子であり、このバリュー投資を実践して財を成した一人です。

「バリュー投資の考え方を知りたい方」、「投資銘柄の選び方を勉強したい方」におすすめの本です。

投資と投機の違い

グレアムの投資哲学を学ぶ上で、まず最初に理解すべきことがあります。それは、「投資と投機の違い」です。

投資とは、詳細な分析に基づいたものであり、元本の安全性を守りつつ、かつ適正な収益を得るような行動を指す。そしてこの条件を満たさない売買を、投機的行動であるという。

『賢明なる投資家』(Pan Rolling)32ページ

「元本の安全性を守りつつ、・・・」という一節が斬新に聞こえるのではないでしょうか。

普通私たちは、「将来利益が得られるかもしれないけど、損になるかもしれない」ことにお金や時間を使う時、それを「投資」という言葉で表現します。

しかし、グレアムの投資哲学によれば、元本が保証されないものは全て投機(ギャンブル)であり投資ではないのです。

「元本は保証しつつ、相応の利益も得る」という考え方が、バリュー投資の真髄です。

ローリスクな時ほど、ハイリターン

私はハイリスク・ハイリターンの銘柄で、一発逆転を狙います!

私はローリスク・ローリターンの銘柄で、堅実に資産形成します!

投資の世界では、「利回りの高いハイリスク・ハイリターンの商品」、「利回りは低いが安全性の高いローリスク・ローリターンの商品」の二択で語られることがよくあります。

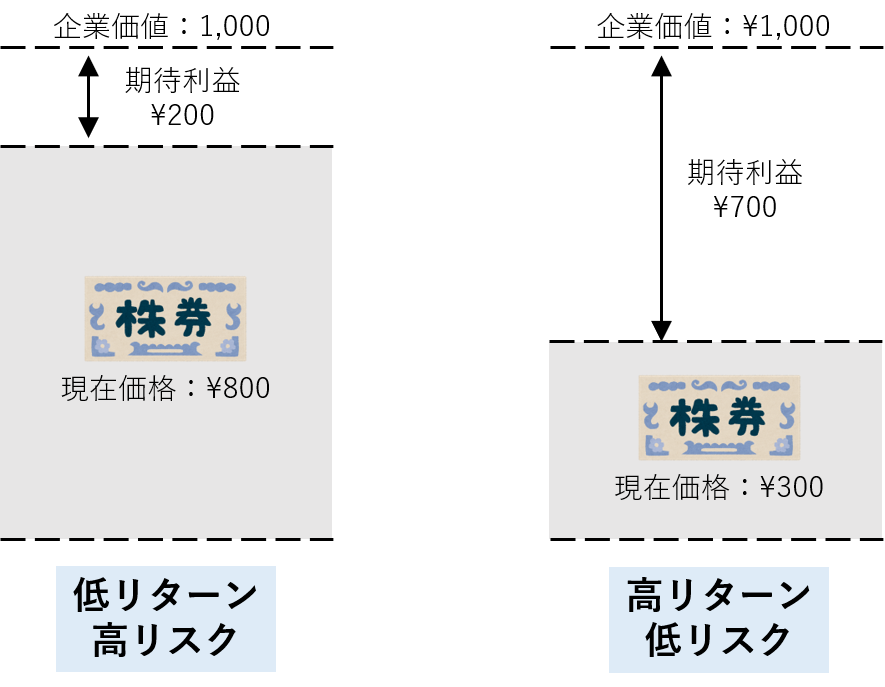

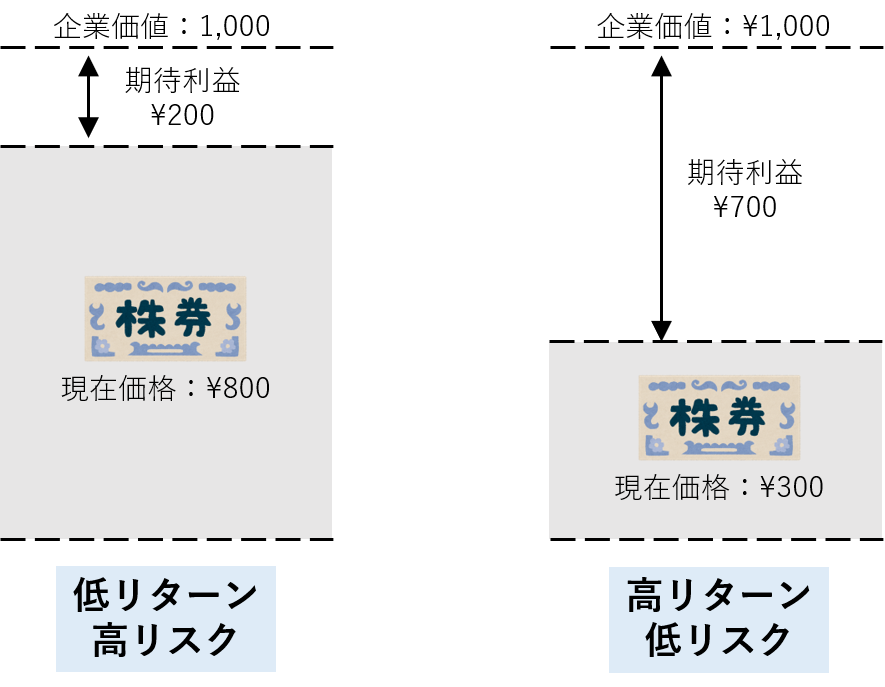

しかし、「バリュー投資においてはロ―リスクな時ほどハイリターンである」というふうに、一般的な通念とは真逆に考えるのです。一体どういうことでしょうか。

例えば、1株あたり1,000円の価値がある企業が、「800円で売りに出ている場合」と「300円で売りに出ている場合」を考えてみましょう。

将来的に株価が見直されて実際価値である1株1000円に近づくことを想定します。そして、現在価格↔実際価値の差額を「期待リターン」、企業が倒産してしまう場合を「潜在リスク」と仮定します。このとき、

- 期待リターン:+200円

- 潜在リスク :-800円

- 期待リターン:+700円

- 潜在リスク :-300円

明らかに、1000円の価値がある株券を300円で買う方が、将来的に株価が見直された場合に得られるリターンが大きく、かつ、万が一の事態が起きても負うリスクは小さいですよね。

言われてみれば当たり前ですが、投資家の多くは、

「ハイリターンを狙うためには高いリスクを負わなければいけない…」

と勘違いしているのです。

株価市場においては、株価が実際の価値よりも過小評価されたり、反対に、「〇〇バブル」のように株価が過大評価されたりするケースが度々起こります。

バリュー投資においてはそのような市場の”気まぐれ”を逆手に取ることで、企業価値に対して株価が過小評価されている割安銘柄に投資し、低いリスクで高いリターンを狙うことができるのです。

割安銘柄の選び方

では、バリュー投資の具体的な方法を覗いてみましょう。

バリュー投資では、実際の価値よりも株価が一時的に過小評価されている銘柄(=割安銘柄)を見つけることがスタートとなります。

本書では、割安銘柄を示す基準の例として、以下の7つが挙げられています。

- 企業の適切な規模

- 製造業では年間売上10億ドル以上。

- 十分に健全な財務状況

- 製造業では流動資産が流動負債の二倍以上。

- 収益の安定性

- 過去10年間、毎年普通株の収益があること。

- 配当歴

- 過去20年以上、無配当の年がないこと。

- 収益の伸び

- 過去10年間において、初めの3年間と最後の3年間の平均を比べて、一株当たり利益が1/3以上伸びていること。

- 妥当な株価収益率(PER)

- 現在の株価が過去3年間の平均収益の15倍を上回らないこと。

- 妥当な純資産倍率(PBR)

- 現在の株価が簿価の1.5倍以下であること(ただし、収益の15倍以下であれば、それに伴って簿価比率が高くても構わない)。

➀~➃の4項目は主に「企業の健康面や体力面」を表す指標であり、バリュー投資の重要な考え方である「元本の保証」と関係します。どんなに割安銘柄であっても、不況の波に耐えきれず会社が潰れてしまっては本末転倒だからです。

⑤は主に「企業の成長性」と関係する指標です。割安銘柄が割安のまま将来も低空飛行してしまっては、投資対象として魅力的ではありません。収益の伸びは株主還元の原動力(株価上昇、配当、自社株買い)となるため、投資のリターンを考える上で重要な指標の一つです。

⑥、⑦の2項目は主に「割安の程度」を表す指標です。どんなに魅力的な企業であっても、それが既に人気の投資対象で株価が吊り上がっていている銘柄であれば、高値掴みをして損する可能性があります。

企業が十分に健康で体力があり(➀~➃)、将来の成長が見込まれ(⑤)、かつ、現在の企業価値が過小評価されている(⑥、⑦)ような銘柄を見つけて投資する。これが、バリュー投資の基本的な考え方となります。

さいごに

企業規模が大きくて体力があり、財務状態が健全で、成長が見込まれ、かつ、株価は過小評価されているような銘柄に投資をすれば、元本を保証しつつ大きな利益を得ることができる。

これが本書で示されているバリュー投資の考え方ですが、現実には、そんな割安銘柄はなかなか簡単には見つかりません。

実際に、私も割安銘柄の基準(➀~⑦)に沿っていくつか企業を評価してみましたが、大半の優良銘柄は既に人気が集中し、割高な株価水準となっていました。

割安銘柄を掴むためには、

- 投資家の多くがまだ気づいてない隠れ優良銘柄を見つける「調査力」

- 株価が暴落する瞬間を虎視眈々と待つ「忍耐力」

- 自分自身のブレない基準で投資する「冷静さ」

これらを併せ持つことが非常に重要と感じます。

個別株投資をしない人にとっても、投資に対する考え方が根底から変わる本と思います。興味のある方はぜひ読んでみて下さい。