「株式・債券・リートの違いが分からない…。」

このような疑問に答えます。

- 株式・債券・リートの違い

- ポートフォリオの組み方

「株式投資を始めたい」と思っていざ投資の勉強を始めると、株式・債券・リート…と様々な用語が出てきて混乱してしまうかもしれません。

今日は代表的な投資対象である株式、債券、リートの3つの違いについて整理していきたいと思います。

株式・債券・リートの違い

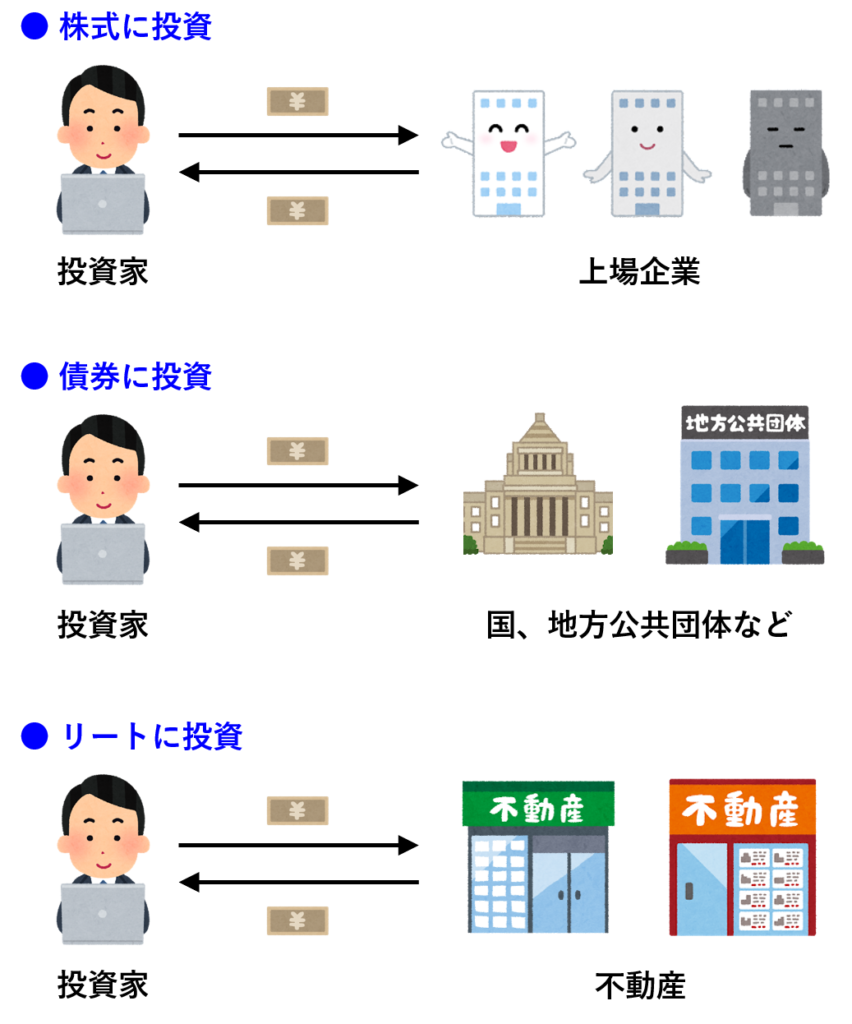

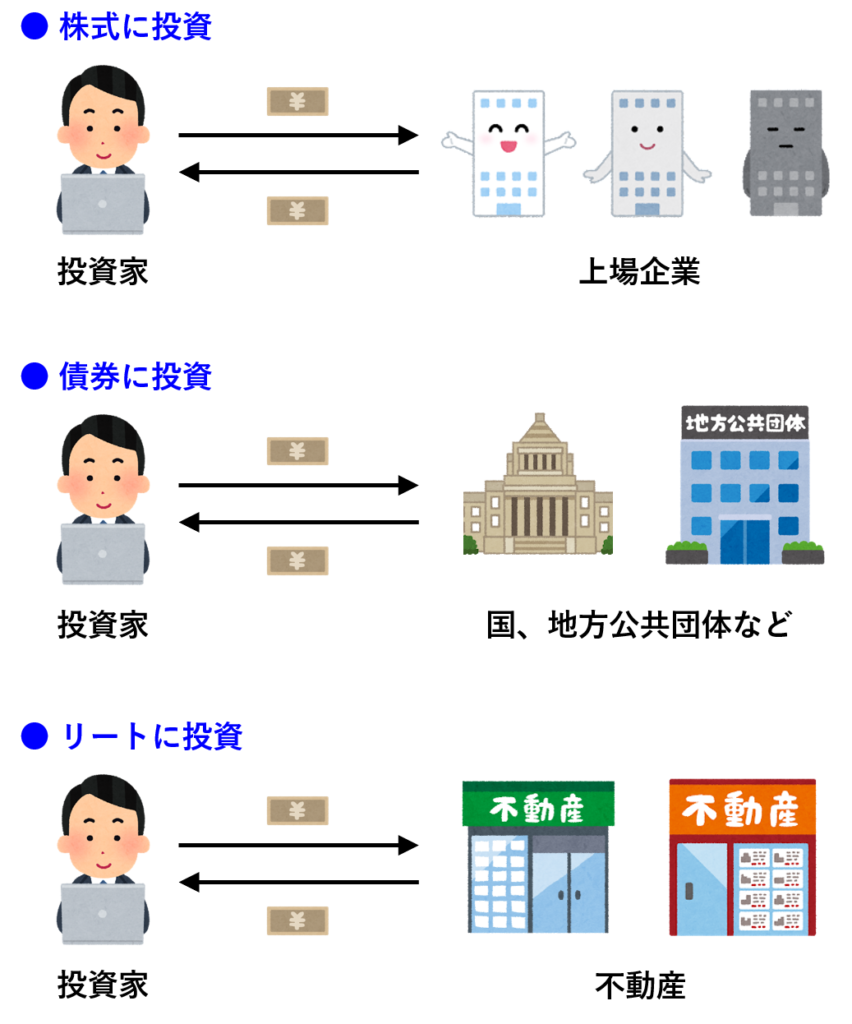

株式・債券・リートは、それぞれ投資している対象が異なっている点で異なります。

- 株式 →上場企業

- 債券 →国、地方自治体など

- リート→不動産

「株式投資」は、上場企業に対してお金を投資し、売却益や配当金を狙う投資法です。

「債券投資」は国や地方公共自治体、大学、企業などにお金を貸出し、利息を得る投資法です。

「リート投資」は不動産に対してお金を投資し、売却益や配当金を狙う投資法です。

一般的な不動産事業は、まず家やアパートを買い上げ、そこから希望者に貸出して賃貸料を得ていきます。一方、リート投資は、株式投資のように運用会社の金融商品を購入し、運用会社は投資家に代わって不動産事業を行います。

不動産事業は数千万規模の頭金が必要なのに対し、リート投資はより少額(1万円~)からの投資が可能となっている点で異なります。

「株式投資」や「リート投資」は投資対象が「株式会社」や「不動産事業」のため、景気の影響を受けやすく、値動きが激しい金融商品です。

一方、「債券投資」は投資対象が安定運営を目指す「国や地方公共団体」のため、一般的に景気の影響を受けにくいと言われています。

株式・債券・リートは、投資対象や景気との関連性がそれぞれ異なることを覚えておきましょう。

ポートフォリオの組み方紹介

株式・債券・リートはそれぞれ景気との関係性が異なることを紹介しました。

株式・債券・リートと景気の関係性を理解すると、「どんな投資スタイルで投資すべきか」がだんだん分かってきます。

例えば、価格の変動リスクをできるだけ抑えたい方は、「株式と債券への分散投資」などを考えるとよいでしょう。

好景気時は株式が資産を押し上げ、不景気時は株式の下落分を債券が補ってくれる可能性があります。

一方、リスクがやや大きくてもリターンを狙い方は、株式一本で資産運用する方法も考えられます。

✓ローリスク運用

→株式&債券で分散投資

✓ハイリターン狙い

→株式のみで運用

ちなみに私は独身20代でリスクが取れるので、株式のみで運用しています。

以上、

株式・債券・リートの違いとポートフォリオの一例について紹介しました。

自身の投資も目的やスタイルに合わせて、投資対象を選んでいきましょう。