マンガサービス企業『Link-Uグループ』の株式を取得しました。

『Link-Uグループ』について

Link-Uグループは、「マンガサービスのプラットフォームなどを提供する企業」です。大手出版社やIPホルダーと共同で各種オンラインサービスを立ち上げ、日本のマンガを世界に発信しています。

- ゼブラック(集英社、総合電子書店)

- マンガワン(小学館、電子マンガアプリ)

- MANGA UP!(スクエニ、電子マンガアプリ)

- Comikey(自社開発、電子マンガアプリ)

「原画を滑らかな画像データに変換するAI処理技術」や、「膨大なデータを低コストでサーバー管理するノウハウ」などを強みとしています。

また、自社IPの創出にも積極的に取り組んでおり、2025年は15作品の電子マンガを製作しています。

今回、私がLink-Uグループに投資を決めた最も大きな理由は、世界最大規模のアニメ配信サービス会社の「クランチロール社」(Sony子会社)と提携した、マンガサービス『Crunchyroll Manga』のリリースにあります。

「クランチロール社」と「Link-Uグループ」が共同開発した電子マンガサービス。

アメリカとカナダで提供開始。配信予定作品には、『ONE PIECE』や『呪術廻戦』など、日本の主要出版社の人気マンガが配信予定。

価格は月額4ドル(Crunchyroll Fanの場合)。

全世界に1,700万人以上の有料会員を持つクランチロール社がマンガサービスを提供することで、原作に興味を持った層が、同時にマンガも楽しめるようになります。

Link-Uグループにとっても、これだけ多くの有料会員を持つ企業と一緒にサービス展開することで、成長が大幅に加速する可能性があります。

『Link-Uグループ』企業分析

Link-Uグループの銘柄分析について、記録を残しておきたいと思います。(あくまでも私個人のものさしに基づく評価ですので、投資判断はご自身の責任でお願いします)。

投資判断する上では、『賢明なる投資家』や、『史上最高の投資家 バフェットの財務諸表を読む力』などの本を参考に、競争優位性・財務安定性・割安性などを検討しています。

- 競争優位性

- 粗利率

- 純利益率

- 収益の伸び

- 財務安定性

- 自己資本比率

- 赤字回数

- 無配回数

- 割安性

- PER

- PBR

- 総還元利回り

競争優位性

- 粗利率

- 純利益率

- ROE、ROA

- 過去10年間のEPS伸び

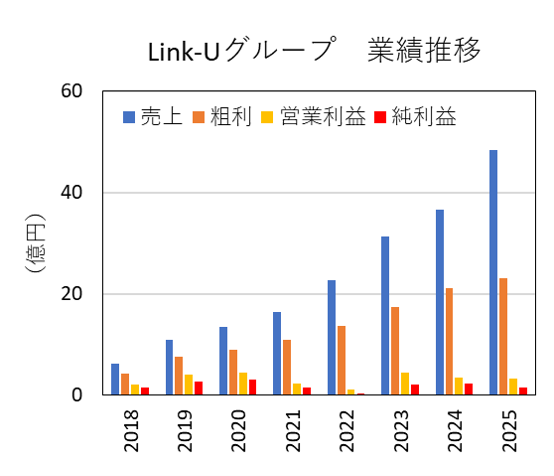

Link-Uグループはここ2~3年の間、粗利率40~50%で比較的高く推移しており、本業自体は好調です。

一方、純利益率は3~6%程度と低く推移しています。決算短信を見ると、販売管理費(経費、広告費、人件費など)の割合が多くを占めています。決算説明資料では、「海外マンガサービス開発の先行投資などが影響」と記載がありました。

純利益率が低い結果、ROE=6%、ROA=3%と、どちらの指標も低い水準となっています。EPS(一株当たり利益)も数年間変化がない状況です。

先行投資が重くのしかかっており、現状は利益が少なくなっていることが伺えます。

財務安定性

- 自己資本比率

- 過去10年間の赤字回数

- 過去10年間の無配回数

Link-Uグループの自己資本比率は45%で平均的な水準。

過去10年間は赤字は無い一方で、配当は「無配」が継続しています。現在は、株主還元する分を成長投資に回している状況です。

Link-Uグループの財務安定性は平均的な水準と考えます。

割安性

- PER

- PBR

- 総還元利回り(配当+自社株買い)

Link-Uグループは、本日(2025/10/14)時点で予想PER=77倍、実績PBR=9.3倍であり、非常に割高な水準に見えます。また、総還元利回りは0%で、株主還元も無い状況です。

現在の業績から見れば割高な水準であり、投資判断は、将来の業績成長をどう織り込むかで評価が大きく分かれる状況と考えます。

その他、注目点

東証は市場改革の一環で「上場維持基準の変更」を通知し、2026年度を変更の基準日としています。

Link-Uグループは東証プライム市場に属していますが、2024年3月に出された資料では、東証プライム市場の上場維持基準を満たしていない状況でした。

| 指標 | プライム市場 上場維持基準 | Link-U グループ |

|---|---|---|

| 株主数 | 800人 | 3599人 |

| 流通株式数 | 20,000単位 | 49,554単位 |

| 流通株式 時価総額 | 100億円 | 30億円 |

| 流通株式 比率 | 35% | 34.9% |

| 1日平均 売買代金 | 0.2億円 | 0.13億円 |

とくに「流通株式時価総額」の項目で大きな差異が生じています。

流通株式比率35%でプライム上場維持基準を満たすためには「256億円」の時価総額が必要ですが、本日(2025/10/14)時点の時価総額は「173億円」となっています。上場維持するためには、ここからさらに1.5倍近くの株価上昇が必要となります。

上場維持基準適合に向けた施策として、Link-Uは次のように述べています。

資本業務提携や北米でのサービスリリースなど、新しいプロダクトの展開を含め、企業価値向上に取り組んでいます。その一方で、万が一維持基準を満たせなかった場合の対応についても準備を進めています。その際は、しかるべきタイミングでご説明します。

Link-Uグループ 2025年7月期決算書き起こし

北米でのサービスリリースは『Crunchyroll Manga』にあたると思われます。他にも資本業務提携の発表を匂わせており、あらゆる手段で企業価値向上を目指す姿勢は伺えます。

経営陣が短期的に企業価値向上にコミットしていくことは株価の上値余地に繋がる一方で、上場廃止の可能性はリスクとして考えておく必要があります。

投資判断理由

ここまで『Link-Uグループ』の企業分析について述べてきました。

『Link-Uグループ』は事業拡大に向けて積極的な先行投資を行っている最中であり、配当は無く、直近の利益率は3~6%と低く、結果としてPER、PBRなどの株価指標も割高水準となっています。

株価指標が割高な中で、今回投資を決断した理由は次の3つです。

- 時価総額は現時点(2025/10/14)でも170億円と小さく、相対的に『Crunchyroll Manga』のインパクトが大きいと判断

- 粗利率は40%以上で本業自体は好調に推移しており、利益率改善の余地があると判断

- 上場維持基準が未達の現状は、リスクであると同時に、株価上昇余地もあると判断

「Crunchyroll Manga」が順調に立ち上がり、先行投資フェーズから利益回収フェーズに移れば、純利益として数字にも表れていき、株価指標の割高感も薄れてくるのではないかと考えています。

小型成長株への投資は今回初めての取り組みで、私自身、かなり実験的な要素が強いです。毎日の値動きが非常に激しいですが、様子を見守ります。

日本の強みであるIPコンテンツを生かして、世界中の人々にエンタメを届けて頂きたいと思います。