ITサービス企業『DeNA(ディー・エヌ・エー)』の株式を取得しました。

『DeNA(ディー・エヌ・エー)』について

DeNAは、「スマホゲーム」や「プロスポーツ運営」など、様々な分野でエンタメコンテンツを届ける企業です。

DeNAが手掛ける事業の具体例を挙げると、

| 事業分野 | コンテンツ |

|---|---|

| ゲームアプリ | ・ポケモンマスターズEX ・逆転オセロニア など |

| ライブアプリ | ・Pococha ・IRIAM など |

| ヘルスケア | ・kencom など |

| プロスポーツ運営 | ・野球 (横浜DeNAベイスターズ) ・バスケ (川崎ブレイブサンダース) ・サッカー (SC相模原) など |

今回、私がDeNAに投資を決めた最も大きな理由は、スマホゲーム『ポケポケ(ポケモントレーニングカードゲーム)』のリリースにあります。

「株式会社DeNA」と「株式会社クリーチャーズ」が共同開発し、「株式会社ポケモン」が販売するスマホ版のポケモンカードゲームアプリ。

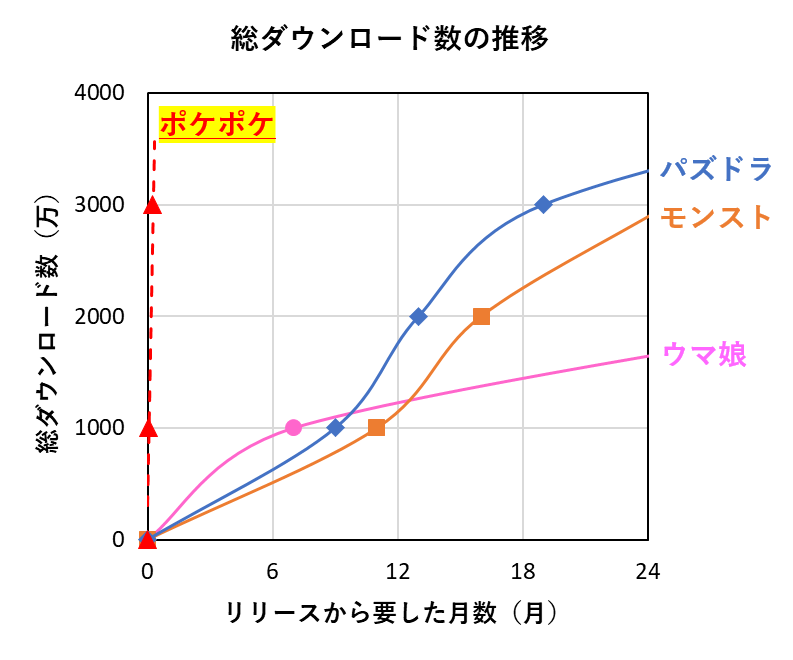

『ポケポケ』は10/30にリリース後、わずか1日で1000万ダウンロード突破、9日で3000万ダウンロードと、爆速で伸びています。過去の人気スマホゲームと比較しても、その勢いは圧巻です。

『ポケポケ』のメインIPであるポケモンは日本、アメリカ、ヨーロッパ、アジアなど全世界で圧倒的な知名度を誇っており、既に多数の国でアプリ総合セールスランキング1位を記録しています(この人気ぶりは社会現象になったポケモンGOに匹敵するレベル:Bloomberg記事より)。

日本だけでなく”全世界で”バズっているのが、パズドラやモンストと大きく異なる点です。

ここで、歴代人気スマホゲームが絶頂期だった時期の、各社の時価総額を見比べてみます。

- 『パズドラ』ガンホー・オンライン・エンターテインメント:約9,000億円(2013年12月期)

- 『モンスト』Mixi:約4,000億(2017年12月期)

- 『ウマ娘』サイバー・エージェント:約1兆1,000億(2021年9月期)

『ポケポケ』は、『パズドラ』・『モンスト』・『ウマ娘』などの過去ゲームタイトルを軽く超えてくる可能性があると感じています。

現在のDeNAの時価総額は約3,000億円ですから、3~4倍のアップサイドは十分にあると期待できるのではないでしょうか。

一方で、株式投資する際はダウンサイドも常に考えておく必要があります。ダウンサイドについても、私はスマホゲーム各社の、現在の時価総額を参考にしています。

- 『パズドラ』ガンホー・オンライン・エンターテインメント:約2,500億円(2024年12月期)

- 『モンスト』Mixi:約2,000億(2024年12月期)

- 『ウマ娘』サイバー・エージェント:約5,000億(2024年9月期)

- 『ポケモンGO』Niantic:約1兆3500億(2024年評価額、PRESIDENT Online記事より)

何年も前にピークを過ぎ、割安に放置されているガンホー、Mixiの現在の時価総額が2500億、2000億ですから、「今まさに」「全世界で」ブームを迎えつつある企業の時価総額が3000億を大幅に下回る可能性は少ないと考えます(いくら利益を3社で分け合うと言っても)。

DeNAの好決算が今後期待されるわけですが、やはり気になるのは、開発・販売元3社のうちDeNAの収益取り分ですね。

これは正確な数字が無く、あくまで推測ですが、DeNA子会社でポケポケの開発を手掛ける「株式会社ポケモンカード・ディー・スタジオ」への出資比率が(株)DeNA【66.6%】/(株)ポケモン【33.4%】であることを考慮すると、DeNA側の分配割合は十分にあると考えてよさそうです。

『DeNA(ディー・エヌ・エー)』の将来性と投資判断

DeNAの銘柄分析について、記録を残しておきたいと思います。(あくまでも私個人のものさしに基づく評価ですので、投資判断はご自身の責任でお願いします)。

投資判断する上では、バリュー投資家の元祖として知られるベンジャミン・グレアムの著書『賢明なる投資家』などを参考にしています。特に、以下の8項目に注目して、将来性・安定性などを検討しています。

| 項目 | 評価 |

|---|---|

| 企業規模 | 〇 |

| 財務状況 | ◎ |

| 収益の安定性 | △ |

| 配当歴 | 〇 |

| 収益の伸び | △ |

| 割安度合い(PER) | △ |

| 割安度合い(PBR) | △ |

企業規模

「企業の体力」という観点から、企業規模はある程度大きい方が好ましいと考えています。DeNAの2024年度売上高は1367億円であり、企業規模は「十分に大きい」と判断されます。

財務状況

財務の健全性は、「流動比率(=流動資産÷流動負債)」を目安にしています。DeNAの直近決算(2025年2Q時点)の流動比率は約270%であり、財務状況は「健全」と考えられます。また、自己資本比率は約64%となっており十分に「健全」な範囲となっています。

収益の安定性

DeNAは、2020年度と2024年度に赤字を計上しています。

| 年度 | 売上高 | 純利益 |

|---|---|---|

| 2015 | 1424億円 | 149億円 |

| 2016 | 1437億円 | 113億円 |

| 2017 | 1438億円 | 308億円 |

| 2018 | 1393億円 | 229億円 |

| 2019 | 1241億円 | 127億円 |

| 2020 | 1213億円 | -491億円 |

| 2021 | 1369億円 | 256億円 |

| 2022 | 1308億円 | 305億円 |

| 2023 | 1349億円 | 88億円 |

| 2024 | 1367億円 | -286億円 |

2020年度における赤字の主な内容は、

- プロスポーツ運営、ゲーム等の将来見通し悪化につき、減損損失を実施

2024年度における赤字の主な内容は、

- 各ゲームタイトルをソフトウェア資産として認識し、事業計画を見直した結果、減損損失を計上

- ライブアプリ「IRIAM」の将来キャッシュフロー見直しと一部持株の株価下落につき、減損損失を計上

プロスポーツやゲームといった変動の大きい事業が主軸であるため、どうしても「収益は不安定」とな傾向です。

配当歴

DeNAは過去10年間で無敗の年は無く、配当は安定しています(20~40円/1株の範囲で維持しています。)。

収益の伸び

DeNAは2024年に赤字を計上していることもあり、この10年間で一株当たり利益(EPS)は低下(77%減)しています。大型ゲームタイトルがなかなか当たらず、ここ10年間は低迷が続いてきた状況です。

割安度合い(PER)

DeNAは過去3年の平均EPSで算出した株価収益率(PER)が29倍程度であり、従来の利益水準では、株価は「割高」に分類される状態です。

割安度合い(PBR)

DeNAの株価純資産倍率(PBR)は1.1倍となっています。PBRについても一般的に「やや割高」に分類される水準です。

DeNAの未来は間違いなく『ポケポケ』にかかっていると言えます。アプリリリース後のロケットスタートを見ると、私は「DeNAの大復活が期待できる」と考え、投資する判断としました。

まとめ

以上、DeNAの将来性と投資判断について解説してきました。

DeNAは「売上1000億円以上」かつ「流動比率200%以上」で企業体力はまだまだ余裕があるものの、「ここ10年間の収益力は低下傾向」であり、従来の利益水準ではPER、PBRはやや割高です。

DeNAの将来性は、良くも悪くも「ポケポケ」の伸び次第と言えるかと思います。

「ポケポケ」はまだリリースして2週間足らずですが、その勢いは凄まじいものがあり、今後の爆発に期待して株式を取得することとしました。

日本の強みであるIPコンテンツを生かして、世界中の人々にエンタメを届けて頂きたいと思います。

P.S. その後、DeNA株を売却しました(2025.5)。