この記事では、「株式投資の基礎知識をつけるために読むべき記事」を当ブログからピックアップして紹介します。

株式投資について知りたい!

資産運用に興味がある!

このような方におすすめの記事です。

- 株式投資とは?

- 単利と複利

- インカムゲインとキャピタルゲイン

- 投資信託と上場投資信託(ETF)

- アクティブファンドとインデックスファンド

- 株式・債券・REIT

- 生活防衛資金

- つみたてNISAを活用せよ

「株式投資は怖いもの…」とイメージされる方も多いのではないでしょうか。

私も最初は株式投資に対してかなりの抵抗がありました。

しかし、一度「仕組み」を理解すれば、株式投資に対する”よくわからない怖さ”が無くなり、積極的に資産運用をするようになりました。

本記事では、株式投資の仕組みや用語について初心者むけに解説した当ブログの記事を紹介していきます。

株式投資とは?

株式投資をするためには、まず「株式投資とは何か?」を理解しておく必要があります。

株式投資をするとは、「“株式会社が生んだ利益を分けて貰える券”を買う」という意味です。

- 企業の利益:株主全員で分ける

- 倒産のリスク:株主全員で分散して背負う

「仮に企業が倒産しても個人が負う負債をできるだけ減らした上で、事業をやって儲けを分けましょうよ」というのが、株式投資の成り立ちであり、基本の考え方になります。

サラリーマンこそ株式投資をすべき?

会社が生んだ利益の大半は、会社で働く労働者(サラリーマン)に還元されず、株主たちに分配されているのが事実です。

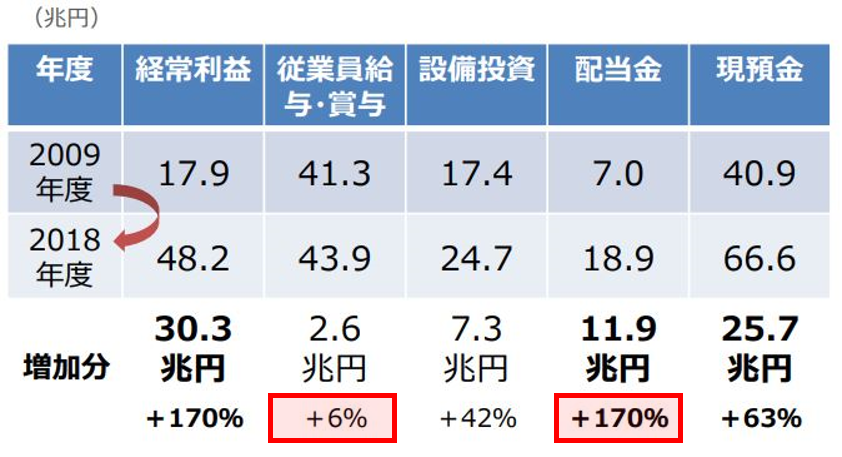

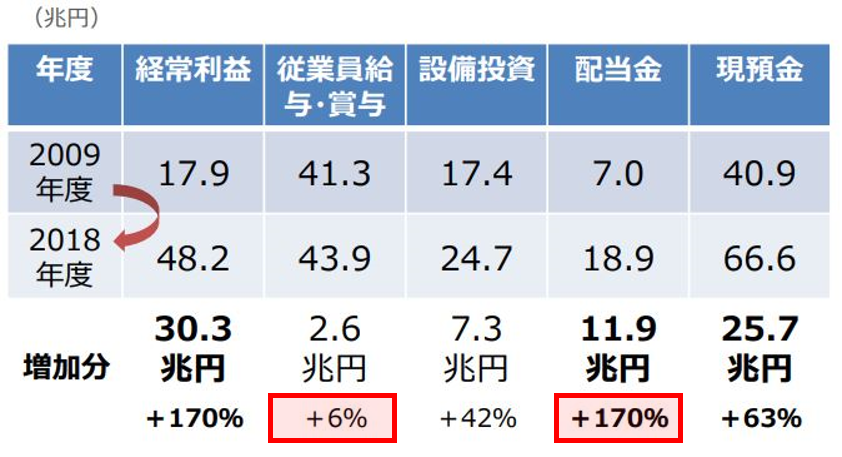

例として、過去10年間(2009~2018年)の「従業員給与:賞与」と「株主への配当金」の10年推移をそれぞれ示します。

「従業員給与:賞与」は+6%の増加にとどまっていますが、「株主への配当金」は+170%と爆増していますね。

労働者と資本家の格差が広がり続けるのは資本主義の構造上、必然的なことです。

私たちサラリーマンは、「株式投資によって労働に見合う”対価”を自分から取りに行く」必要があると考えます。

単利と複利

「単利」と「複利」は、投資をやる上で非常に重要な概念です。

単利と複利の違いは、「利息がどの範囲まで付くか」にあります。

- 単利:「元本」のみに利息が付く

- 複利:「元本+利息」に利息が付く

複利の力を生かすと資産が”指数関数的に”増えていきます。

株式投資においては「配当金を再投資」することで複利の力を生かしやすくなります。ぜひ覚えておきましょう。

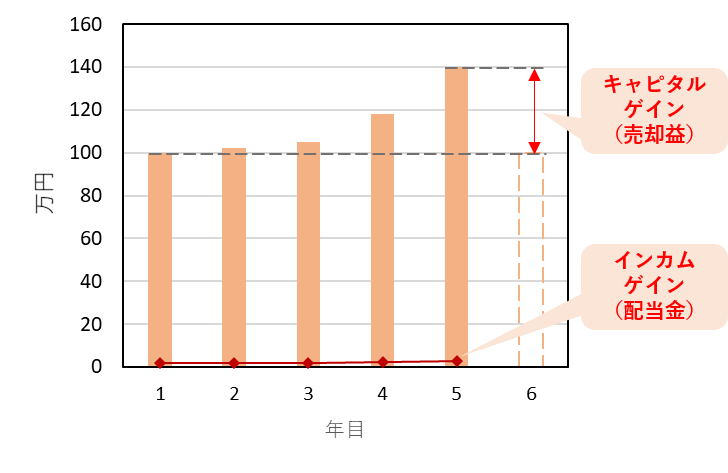

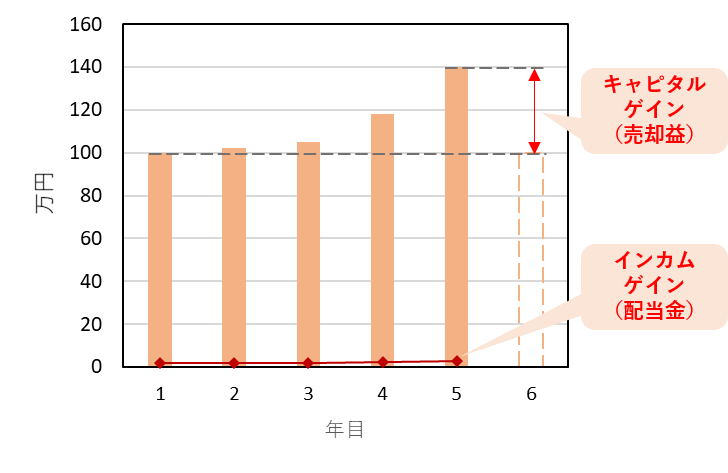

インカムゲインとキャピタルゲイン

株式投資でお金を増やす方法として、「インカムゲイン」と「キャピタルゲイン」の2種類が存在します。

- インカムゲイン=配当金

- 株式を「保有」することで得られる利益

- キャピタルゲイン=売却益

- 株式を「売却」することで得られる利益

「インカムゲイン」は、株式の保有数に応じて毎年企業から分けて貰える利益のことです。例えば、配当利回り2%の企業の株式を100万円分保有していると、毎年2万円が企業から振り込まれます。

一方、「キャピタルゲイン」は、株式の購入時価格と売却時価格の差分で得る利益のことです。企業の株価が買ったタイミングよりも上昇していれば利益が発生しますが、下降していれば損失が発生する場合もあります。

どちらを狙うかで投資手法が異なるため、仕組みを理解して自分にあった投資手法を探りましょう。

投資信託と上場投資信託(ETF)

株式投資は個別の企業に投資するイメージが強いですが、じつは他にも「投資信託」や「上場投資信託(ETF)」と呼ばれる投資先に投資することがごく一般的に行われます。

投資信託と上場投資信託(ETF)はどちらも、「ある“企業群“にまとめて投資できる便利な投資商品」です。

- 個別株を買うよりも分散が効いてリスクが低い

- 一つ一つの企業の分析をしなくてよい

など、投資初心者向きの投資商品となっています。ぜひ活用していきましょう。

アクティブ・ファンドとインデックス・ファンド

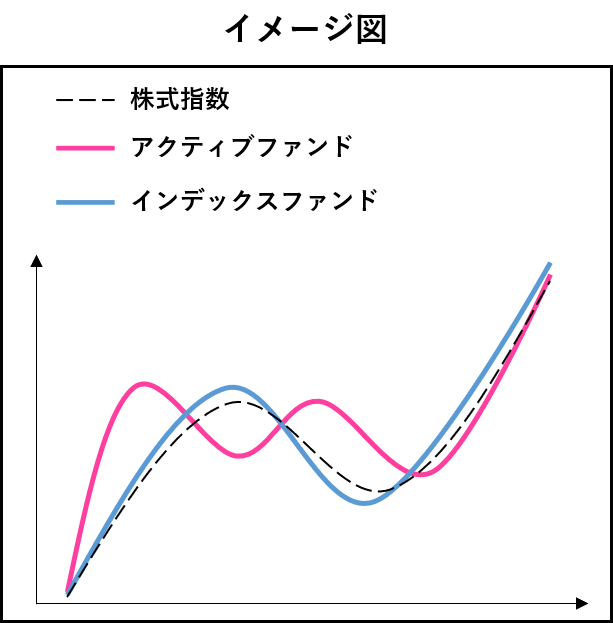

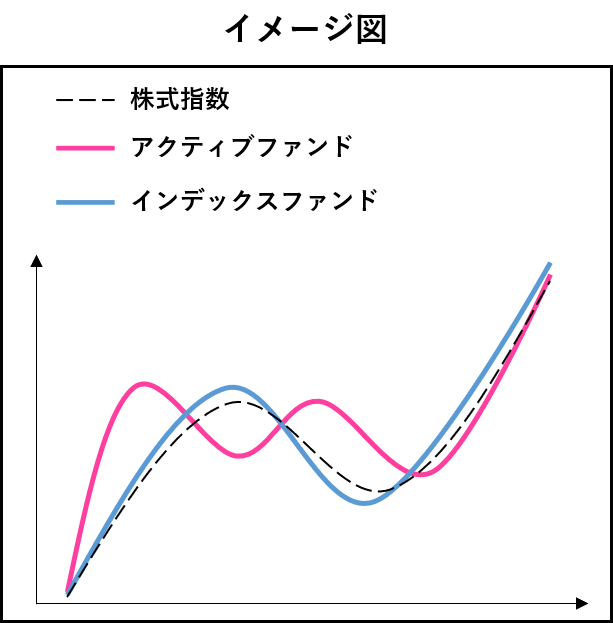

投資信託やETFのような「ある企業群にまとめて投資する系」の金融商品は、運用方針の違いから「アクティブ・ファンド」と「インデックス・ファンド」の2つに大別されます。

「アクティブ・ファンド」では、投資商品の運用担当者が「独自」に投資銘柄・資産配分比率を選定します。

一方、「インデックス・ファンド」は、特定の株式指数に連動するよう「機械的」に投資銘柄・資産配分比率を選定します。

したがって、

- アクティブファンドに投資=運用担当者に賭ける

- インデックスファンドに投資=株価指数に賭ける

と言えるでしょう。

過去に米国の金融機関が実施した調査では、長期で運用成績を比較した場合、インデックスファンドの勝率が高かったことが明らかとなりました。

これから株式投資を始める初心者の方は、株式投資に連動したインデックス・ファンドがおすすめと言えます。

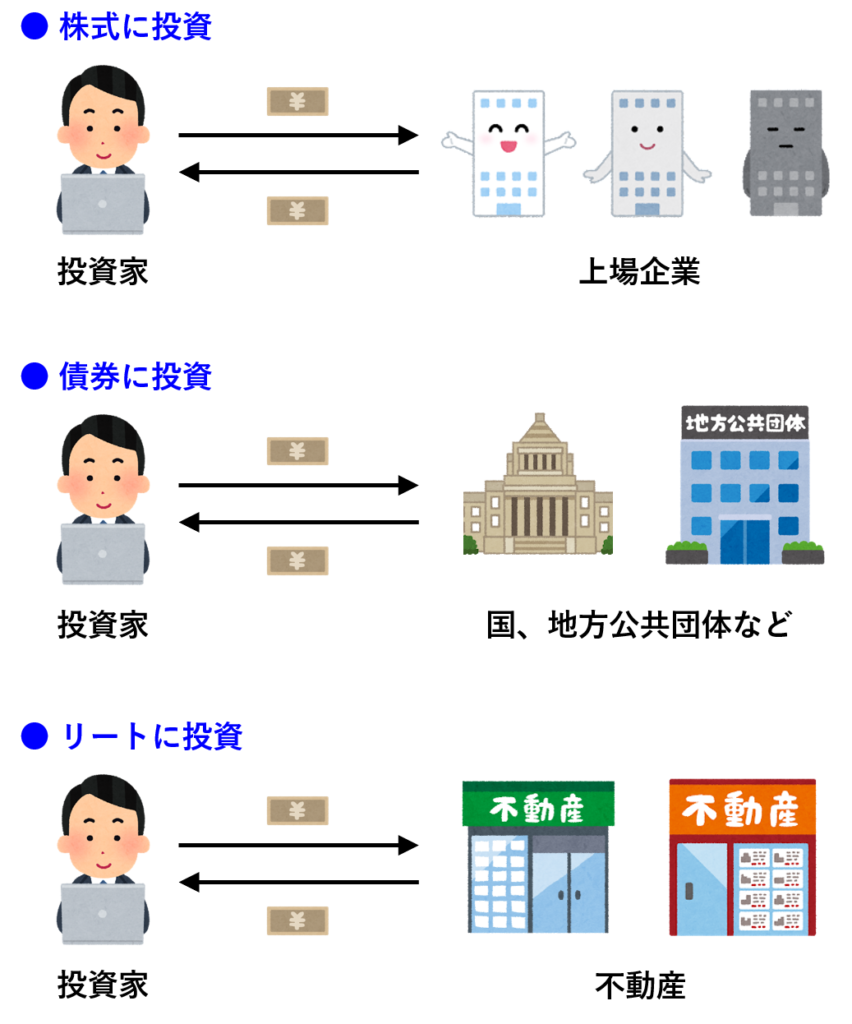

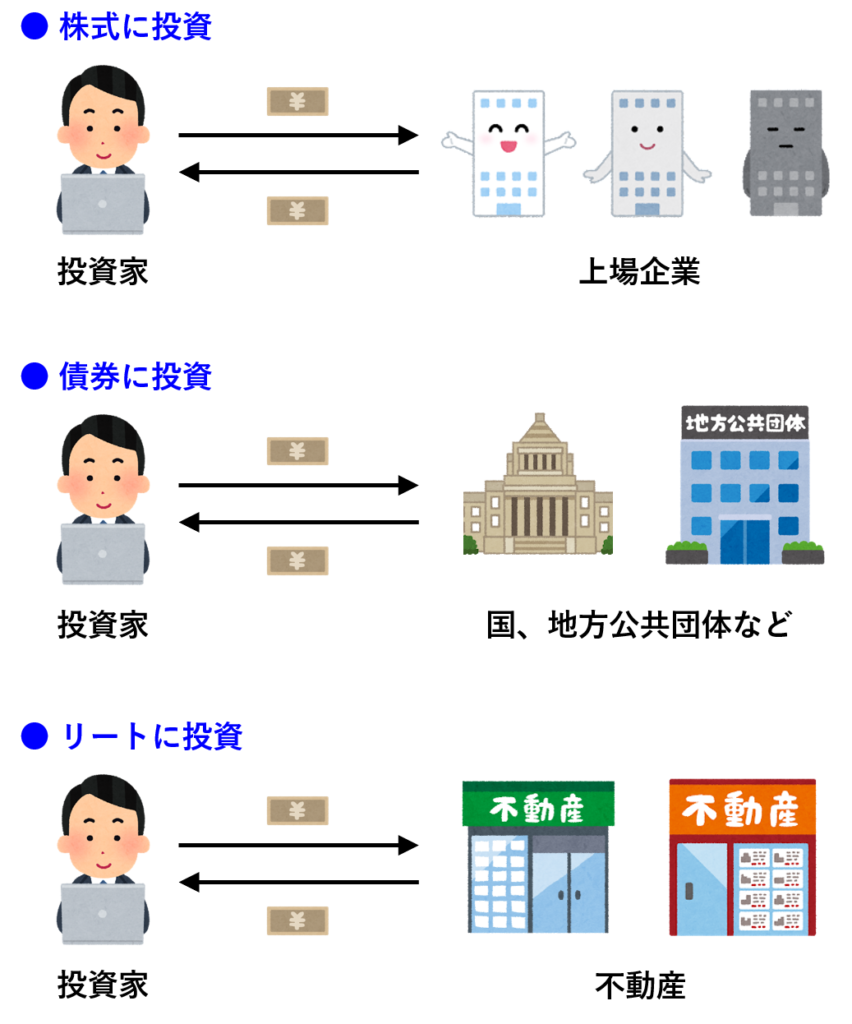

株式・債券・REIT

金融投資の世界には、株式以外にも様々な投資先が存在します。

代表的な投資対象は、株式・債券・REITの3つであり、それぞれ投資対象が異なります。

一般的に株式やREITは一般的に値動きが激しく、ハイリスク・ハイリターンな投資対象に分類されます。

一方、債券は国や地方公共団体への金貸しであることから景気の影響を受けにくく、ローリスク・ローリターンな投資対象と言えるでしょう。

投資対象をうまく分散してポートフォリオを組めば、金融資産を安定的に運用することができます。

生活防衛資金

投資を始める際は、あらかじめ「生活防衛資金」を確保しておきましょう。

生活防衛資金とは、「想定外の事態に備えて貯めておく生活資金」のことです。

- ケガや病気による入院

- 会社のリストラ

- 自然災害

生活防衛資金を確保しておかないと、想定外の事態が発生した時に生活そのものが破綻してしまう可能性があります。

生活防衛資金の目安は生活費の半年~1年分(独身会社員の場合)と言われています。

資産運用を始める前に、まずは生活基盤を固めておくことが大切です。

つみたてNISAを活用せよ

株式投資をこれから始める人は、必ず「つみたてNISA」を活用するようにしましょう。

株式投資をする際に税金が優遇される国の制度。

非課税期間が20年、非課税上限額は40万円/年(月33,333万円)。

通常、株式投資で得た利益に対する税率は約20%となっています。

一方、つみたてNISAの枠内で株式投資をすると、利益に対する税金が“免除“されるため大変お得です。

国のお墨付き制度なのでぜひ活用していきましょう。

合わせて、株式投資で老後資金を積み立てることができる国の制度「iDeCo」の解説もどうぞ。

以上、株式投資の仕組みや用語を簡単に解説しながら、関連記事を紹介してきました。

銀行に預けてもなかなかお金が増えない「超低金利時代」において、株式投資は資産形成の強い味方になります。

「株式投資はなんか怖い…」と食わず嫌いにならずに、仕組みを理解して賢く資産を増やしていきましょう。